Это важно:

Оценка опционов

Опционом (option) называют контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу...

Кредитоспособность заемщика

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском...

Разделы

- Главная

- Операции с векселями

- Основы банковского дела

- Виды страхования

- Кредитование в коммерческом банке

- Банковский менеджмент

- Финансовая информация

- Карта сайта

Методы регулирования кредитного риска

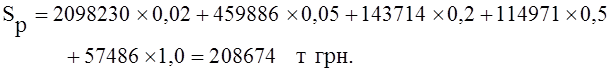

Расчет объема классифицированных кредитов (КРКл) и уровень риска (r) по управлениям банка приведен в таблице 3.7. Согласно данных этой таблицы получаем:

![]()

Усовершенствование оценки кредитоспособности клиента ПриватБанка, поможет принимать менеджерам более взвешенные решения по кредитованию. Тем самым, несомненно, изменится картина классифицированных кредитов, т.е. уменьшится кредитный риск.

Знать про существование кредитного риска, проанализировать его на качественном уровне необходимо, но недостаточно. Важно выявить его степень, причем следует оценить вероятность того, что определенное событие действительно произойдет и как это повлияет на результат кредитного решения.

При количественной оценке кредитного риска следует различать размер реальной стоимости и объем ожидаемых убытков, если первый показатель на момент решения, как правило, известен, то второй оценивают с той или иной степенью неопределенности.

Для определения степени рискованности кредитного портфеля коммерческого банка используются следующие абсолютные показатели.

Возможная величина убытков по кредитному портфелю:

(3.7)

(3.7)

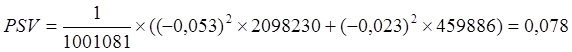

Средневзвешенный кредитный портфельный риск:

(3.8)

(3.8)

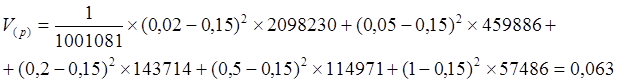

Дисперсия кредитных рисков относительно договоров, которые составляют кредитный портфель банка:

,(3.9)

,(3.9)

где

Среднеквадратическое отклонение кредитных рисков относительно договоров, которые составляют кредитный портфель банка:

![]() ,(3.10)

,(3.10)

![]()

Однако дисперсия и среднеквадратическое отклонение показывают меру рассеивания кредитных рисков относительно договоров кредитного портфеля как в лучшую сторону, так и в худшую. Поэтому эти показатели не дают возможности оценить степень рисковости кредитного портфеля. С этой целью целесообразно использовать следующие показатели:

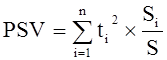

Позитивная вариация кредитных рисков относительно договоров, которые составляют кредитный портфель банка:

,(3.11)

,(3.11)

где ti – неотъемлемое отклонение кредитных рисков относительно договоров, которые составляют кредитный портфель от средневзвешенного кредитного риска

,(3.12)

,(3.12)

![]()

![]()

![]()

![]()

![]()

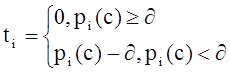

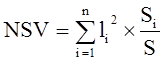

Негативная вариация кредитных рисков относительно договоров, которые составляют кредитный портфель банка:

,(3.13)

,(3.13)

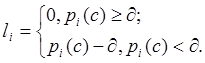

где li – дополнителные отклонения кредитных рисков относительно договоров, которые составляют кредитный портфель от средневзвешенного кредитного риска

![]()

(3.14)

(3.14)

![]()

![]()

![]()

![]()

![]()

.

.

Позитивное отклонение кредитных рисков относительно договоров, которые составляют кредитный портфель:

![]() .

.

Позитивное среднее отклонение кредитных рисков относительно договоров, которые составляют кредитный портфель:

![]() .

.

Коэффициент ассиметрии кредитных рисков относительно договоров, которые составляют кредитный портфель:

Полезная информация:

Основные виды ценных бумаг

Известно, что существует юридическая и экономическая классификация ценных бумаг. Гражданский кодекс РФ не дает экономической классификации и останавливается лишь на правовой классификации, проводимой по такому основанию, как оборотоспособ ...

Оценка депозитных и кредитных операций коммерческого банка

Банк представляет широкий спектр банковских услуг организациям всех отраслей экономики, предприятиям крупного, малого и среднего

Банк берет во внимание специфику деятельности каждого клиента, и предоставляет финансовые услуги с учетом ег ...

Пассивные операции банков

Пассивные операции банков, посредством которых образуются банковские ресурсы, играют всегда первичную роль по отношению к активным операциям, так как прежде чем размещать что-либо, необходимо сформировать ресурсы. Пассивные операции подра ...