Это важно:

Оценка опционов

Опционом (option) называют контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу...

Кредитоспособность заемщика

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском...

Разделы

- Главная

- Операции с векселями

- Основы банковского дела

- Виды страхования

- Кредитование в коммерческом банке

- Банковский менеджмент

- Финансовая информация

- Карта сайта

Понятие, характеристика и формы потребительского кредита

В целом потребительские кредиты рассматриваются банкирами в качестве прибыльных кредитов с завышенными процентными ставками. Это означает, что ставка по кредиту обычно значительно превышает стоимость привлеченных средств, но является чаще всего фиксированной величиной, не зависящей от изменения рыночных условий в течение срока кредитования (в отличие от процентных ставок предпринимательским фирмам). С потребительскими кредитами связано возможное появление процентного риска в случае, если уплачиваемая банком цена привлеченных ресурсов поднимется достаточно высоко. Однако ставка по подобным кредитам зачастую настолько высока (т.е. в нее заложена достаточно высокая премия за риск), что рыночные процентные ставки по привлекаемым банком средствам и процент невыполнения заемщиками своих обязательств по кредитным договорам должны резко увеличиваться для того, чтобы большая часть потребительских кредитов перестала быть прибыльной. [46, c. 112]

Одна из основных причин столь высоких ставок по потребительским кредитам была выявлена в США с помощью ежегодно проводимого в федеральных резервных банках функционального анализа издержек (FCA). Согласно проведенному анализу потребительские кредиты являются наиболее дорогостоящими и рискованными видами вложений в расчете на 1 доллар кредитных ресурсов. Потребительские кредиты также зависят от экономического цикла. Их объем увеличивается на стадии экономического роста, когда потребители более оптимистично настроены относительно своего будущего. Напротив, в условиях экономического спада многие физические лица и семьи очень пессимистичны в оценках будущего, особенно при росте безработицы, и сокращают объем заимствований у банков.

Более того, потребители, обращающиеся за кредитом, относительно безразлично реагируют на изменение процентных ставок. Заимствования со стороны домашних хозяйств относительно неэластичны в отношении процентных ставок. Потребителю уделяют больше внимания размеру ежемесячных выплат по кредитному договору, нежели взимаемой процентной ставке (хотя очевидно, что уровень процентной ставки по кредиту определяет размер осуществляемых выплат в погашение кредита). В то время как уровень ставки зачастую не является для заемщиков из числа домашних хозяйств решающим фактором, использование кредита в значительной степени зависит от уровня образования и доходов потребителя. Лица с более высокими доходами обычно больше пользуются заимствованными средствами как в абсолютном выражении, так и относительно размера их годового дохода. Семьи, в которых глава или основной кормилец имеет более высокий уровень образования, также заимствуют в большей степени, нежели прочие семьи с аналогичным уровнем дохода. Данный физические лица и семьи рассматривают кредитование в большей степени как инструмент достижения желаемого уровня жизни, нежели как вариант подстраховки, используемый только в крайнем случае.

Рынок потребительских кредитов стремительно развивается и в России. Все больше банков готовы предложить программы кредитования товаров и услуг. Конкуренция банков на данном рынке играет положительную роль и у клиента появляется возможность выбора. Задумав совершить покупку, лучше в спокойной обстановке, а не в суете магазина, оценить различные предложения и выбрать из них то, которое минимизирует ваши затраты. Важно учитывать не только явную стоимость, но и удобство обслуживания кредита.

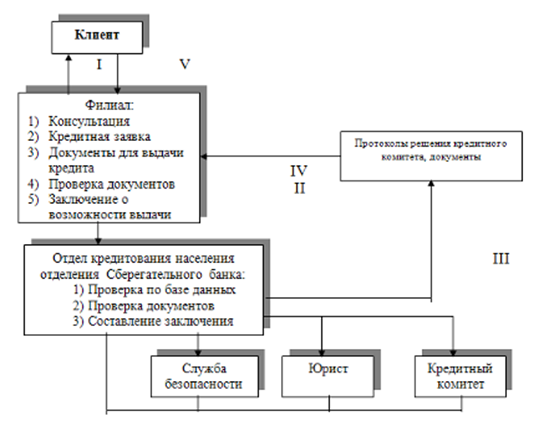

Технологическую процедуру выдачи кредита можно представить следующим образом (рис. 1.1.):

Рис.1.1.Процедура выдачи кредитов населению

Для получения кредита необходимо подать заявку в банк. При этом данные заявки подвергаются тщательному анализу.

Ключевыми факторами любой заявки на получение потребительского кредита являются характер заемщика и его платежеспособность. Кредитный инспектор должен быть уверен в том, что заемщик чувствует моральную ответственность за полное и своевременное погашение кредита. Более того, объем доходов и представляющих ценность активов (таких, как ценные бумаги или сберегательные депозиты) должен быть достаточен для того, чтобы внушить кредитному инспектору уверенность в наличии у клиента возможностей без особых усилий погасить кредит. По этой причине инспектор по потребительским кредитам почти всегда запрашивает различную информацию о клиенте от различных источников информации. [45, c. 100]

Зачастую характер заемщика раскрывается при анализе цели кредитования, указанной в заявке. Кредитный инспектор должен удостовериться в том, что клиент достаточно точно указал, на что будут использоваться полученные средства, а также оценить, насколько указанная цель согласуется с кредитной политикой банка и существует ли у заемщика искреннее намерение выплатить кредит. Более опытные кредитные инспектора советуют своим молодым коллегам не жалеть времени и посетить каждого заемщика, поскольку в беседах зачастую можно оценить характер и искренность заемщика, что напрямую определяет степень вероятности погашения кредита. Часто опытные кредитные инспектора сами заполняют заявку вместо того, чтобы позволить заемщику сделать это самостоятельно. Задавая клиенту соответствующие вопросы по мере заполнения заявки, квалифицированный инспектор может лучше понять, насколько данная заявка отвечает предъявляемым со стороны банка требованиям к качеству кредитов. Устные ответы клиента могут содержать гораздо больше информации о характере и истинной цели кредитования, чем сведения, изложенные в письменном виде.

Полезная информация:

Мероприятия по совершенствованию портфеля ценных бумаг ОАО КБ «Севергазбанк»

и их экономическое обоснование

Российский рынок, хотя и в меньшей степени, но все-таки по-прежнему характеризуется особенностями, препятствующими применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопр ...

Общее собрание акционеров

Высший орган управления – общее собрание акционеров, которое может собираться ежегодно (не позднее 3-х месяцев после окончания финансового года) или внеочередным образом. Исключительная компетенция общего собрания:

внесение изменений в У ...

Налогообложение

эмиссионной деятельности

Закон РСФСР «О налоге на операции с ценными бумагами» (с изменениями, внесенными Законом РФ от 18 октября 1995 г.) предусматривает в качестве объекта налогообложения номинальную сумму выпуска ценных бумаг, заявленную эмитентом. Плательщик ...