Это важно:

Оценка опционов

Опционом (option) называют контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу...

Кредитоспособность заемщика

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском...

Разделы

- Главная

- Операции с векселями

- Основы банковского дела

- Виды страхования

- Кредитование в коммерческом банке

- Банковский менеджмент

- Финансовая информация

- Карта сайта

Основные опционные стратегии

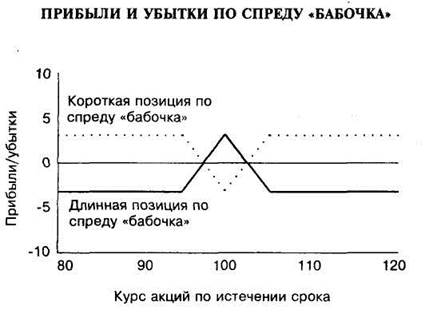

На рис. 6 графически показаны полные прибыли и убытки по спреду «бабочка». При курсе акций в 100 долл. нами была отмечена прибыль в размере 3 долл. Это — наивысший размер прибыли, которую можно получить при помощи этого спреда. При курсе акций величиной 95 и 105 долл. по этому спреду трейдер теряет в каждом случае 2 долл. При курсе акций менее 95 долл. или выше 105 долл. убытки все равно остаются на уровне 2 долл. Как видно из этого графика, спред «бабочка» имеет нулевую прибыль при курсах акций в 97 и 103 долл. Покупатель спреда «бабочка», по сути, делает ставку на то, что курс акций будет незначительно колебаться около отметки 100 долл. Любое значительное отклонение курса в сторону от 100 долл. приведет к убыткам по спреду «бабочка». Тем не менее убытки никогда не могут превысить 2 долл. Сравнив спред «бабочка» со стрэддлом, изображенным на рис. 1, можно увидеть, что спред «бабочка» напоминает короткую позицию по этому стрэддлу. Но в сравнении со стрэддлом спред «бабочка» уменьшает риск очень крупных убытков. Правда, уменьшение риска обязательно ведет за собой уменьшение возможности получить какую-то большую прибыль.

Рис.6

Мы рассмотрели, как комбинировать опционы для создания новых вариантов получения прибыли. Хотя к опционам обычно относятся как к очень рискованным инструментам, тем не менее имеется возможность создания опционных позиций, которые обладают значительно меньшей степенью риска, чем какая-то одна конкретная позиция по опциону.

Если сравнить экономическую отдачу от осуществления стрэддла и стрэнгла, то можно увидеть, что при прочих равных условиях стрэддл является более рискованной позицией, чем стрэнгл. Стрэддл обеспечивает возможность осуществления спекулятивной операции с более разнообразными вариантами ее исхода. При операции с ним имеется вероятность потерять все вложения средств, однако можно и получить значительную прибыль, если курсы акций резко отклонятся от значения, равного цене исполнения опционов.

В сравнении со стрэддлом при операции со стрэнглом имеется более высокая вероятность понести финансовые потери. Правда, максимально возможные убытки будут при этом меньше, чем при задействовании стрэддла. Само собой разумеется, что и вероятные размеры прибыли при операции со стрэнглом также будут меньше. При осуществлении спреда «бабочка» имеется несколько более высокая вероятность убытков, но при этом убытки будут наверняка небольшими. Максимальный размер убытков по спреду «бабочка» относительно невелик, потому что эта позиция заключается в покупке и продаже нескольких коллов. Поступления средств от продажи одних коллов помогают финансировать покупку других опционов «колл».

Полезная информация:

Экономическая характеристика

ОАО КБ «Севергазбанк»

Фирменное (полное официальное) наименование банка на русском языке – Открытое акционерное общество коммерческий банк развития газовой промышленности Севера «Севергазбанк». Сокращенное фирменное наименование банка на русском языке – ОАО КБ ...

Порядок определения брутто-ставки

Брутто-ставка (страховой тариф) представляет собой денежную плату страхователя с единицы страховой суммы или объекта страхования либо процентную ставку от совокупной страховой суммы. С помощью тарифной ставки исчисляется страховой взнос, ...

Общие понятия о Лондонском рынке страхования

Личное страхование в Великобритании сконцентрировано в специализированных страховых компаниях, пенсионных фондах, а также инвестиционных компаниях (строительных обществах), осуществляющих продажу недвижимости населению. За последние десят ...