Это важно:

Оценка опционов

Опционом (option) называют контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу...

Кредитоспособность заемщика

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском...

Разделы

- Главная

- Операции с векселями

- Основы банковского дела

- Виды страхования

- Кредитование в коммерческом банке

- Банковский менеджмент

- Финансовая информация

- Карта сайта

Оценка деятельности банка

Как можно использовать финансовую отчетность банка – отчет о финансовом положении (баланс) и отчет о прибыли для оценки того, насколько успешно работает банк? На что мы обращаем внимание для того, чтобы понять, если ли у банка серьезные проблемы, которые должны решать его менеджеры?

Первым шагом при анализе любой финансовой отчетности банков выступает определение того, какие цели преследует или должен преследовать банк. Деятельность банка должна быть направлена на достижение конкретных целей. Беспристрастная оценка деятельности любого банка должна начинаться с определения того, был он в состоянии достичь тех целей, которые поставили перед ним его менеджеры и акционеры.

Помимо того, что существуют текущие цели, которые определяют повседневную деятельность банка, банки все чаще приходят к выводу, что они должны уделять особое внимание стоимости их акционерного капитала. Действительно, основополагающий принцип финансового менеджмента в соответствии с сегодняшней практикой гласит, что максимизация стоимости акционерного капитала банка является ключевой задачей, которая должна иметь приоритет над остальными. Все банки представляют собой корпорации, акционеры которых заинтересованы в возрастании стоимости акционерного капитала и дохода по нему. Если стоимость акций не повышается до уровня, соответствующего ожиданиям акционеров, инвесторы могут пожелать избавиться от них, и тогда банк столкнется с трудностями в привлечении нового капитала для обеспечения своего роста в будущем. Поэтому, очевидно, что банковские менеджеры должны стремиться к максимизации стоимости акционерного капитала банка при сохранении приемлемого уровня риска по своим операциям.

Что может привести к росту стоимости акционерного капитала банка? Стоимость акции любого учреждения определяется так:

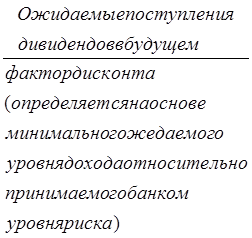

Стоимость акции банка =  =∑

=∑ , (1)

, (1)

где D - ожидаемые акционерами дивиденды (Е), которые будут выплачены в будущем, дисконтированные на минимальный приемлемый уровень доходов (k) в увязке с принимаемым банком уровнем риска. Стоимость акции банка будет иметь повышательную тенденцию в любой из приведенных ниже ситуаций:

1. Предполагается, что стоимость ожидаемых поступлений дивидендов в будущем будет расти (в результате происходящего расширения деятельности на некоторых сегментах рынка банковских услуг или вследствие выгодных приобретений, осуществленных банковским учреждением).

2. Снизился принимаемый банком уровень риска вследствие увеличения капитала или снижения убытков по кредитам.

3. Увеличился уровень ожидаемых дивидендов при снижении уровня риска, ожидаемого владельцами банковских акций.

Менеджеры могут работать как над задачей увеличения будущих доходов, так и над задачей снижения риска или над сочетанием обеих задач для того, чтобы поднять цену акций банка.

В то время как движение цены акций теоретически является наилучшим показателем работы предприятия, поскольку отражает рыночную оценку его деятельности, в банковском деле данный показатель зачастую недостаточно точен. Причина этого кроется в том, что с большинством банковских акций заключается недостаточно много сделок как на международном, так и национальном рынке. Это заставляет финансовых аналитиков обращаться к индикаторам, заменяющим показатели рыночной стоимости, в частности к различным относительным показателям прибыльности. Важнейшие относительные показатели прибыльности банка, использующиеся в настоящее время, таковы:

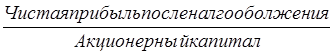

Прибыль на собственный

(акционерный) капитал =  , (2)

, (2)

(ROE)

Полезная информация:

Операции коммерческих

баков

На сегодняшний день коммерческие банки могут предоставлять очень много различных операций.

В соответствии с законодательством Республики Беларусь все операции коммерческих банков можно разделить на несколько групп:

1. Активные операции; ...

Содержание депозитного договора, права и ответственность сторон. Виды и

режимы счетов, открываемых в банке клиентам

Внесение средств на срочный депозит оформляется специальным договором банковского вклада (депозита), который обязательно должен составляться в письменной форме. Банки самостоятельно разрабатывают форму депозитного договора, которая по каж ...

Коммерческий банк - составляющий элемент

банковского дела

Развитие банковской системы в РК и принципы организации коммерческих банков. Нижнее звено кредитной системы состоит из сети самостоятельных учреждений, непосредственно обслуживающих народное хозяйство и предоставляющих широкий диапазон фи ...