Это важно:

Оценка опционов

Опционом (option) называют контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу...

Кредитоспособность заемщика

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском...

Разделы

- Главная

- Операции с векселями

- Основы банковского дела

- Виды страхования

- Кредитование в коммерческом банке

- Банковский менеджмент

- Финансовая информация

- Карта сайта

Оценка деятельности банка

Прибыль

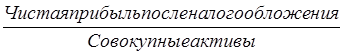

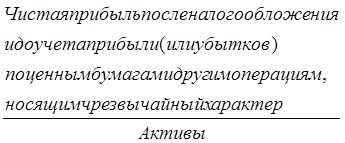

на единицу активов =  , (3)

, (3)

(ROA)

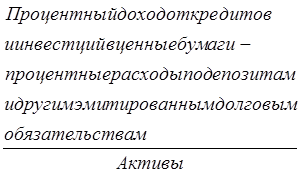

Чистая процентная маржа =  , (4)

, (4)

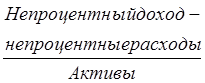

Чистая непроцентная маржа =  , (5)

, (5)

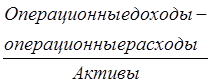

Чистая маржа

операционной прибыли =  , (6)

, (6)

банка

Чистая прибыль

до проведения специальных =  , (7)

, (7)

операций (NRST)

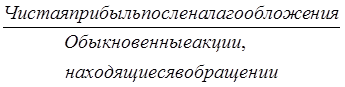

Чистая прибыль

в расчете на акцию (EPS)  , (8)

, (8)

Как и все финансовые показатели, каждый из приведенных выше в значительной степени варьируется в различные периоды времени и по различным рынкам банковских услуг.

Каждый из приведенных показателей характеризует тот или иной аспект прибыльности банка. Так - прежде всего показатель эффективности работы менеджеров. Он говорит о том, насколько менеджеры банка справляются с задачей извлечения чистой прибыли из активов банковского учреждения. Вместе с тем – измеритель доходности для акционеров банка. Он приблизительно устанавливает размер чистой прибыли, получаемой акционерами от инвестирования своего капитала (т.е. риска, на который они идут, предоставляя свои средства, в надежде получить приемлемый уровень прибыли).

Чистая маржа операционной прибыли, чистая процентная маржа и непроцентная маржа являются показателями как эффективности, так и прибыльности, т.е. того, насколько успешно менеджеры и сотрудники банка обеспечивали сохранение опережающих темпов роста доходов (прежде всего процентов по банковским кредитам, инвестициям и комиссии за услуги) по сравнению с темпами роста расходов (в основном процентов по депозитам и займам на денежном рынке). Чистая процентная маржа

определяет размер спреда (разницы) между доходами и расходами по процентам, который был получен менеджерами путем тщательного контроля за доходными активами банка и поиска наиболее дешевых источников средств. Непроцентная маржа

определяет соотношение непроцентных доходов (платы за обслуживание депозитов и другие виды комиссионного вознаграждения, полученного банком) и произведенных непроцентных расходов (в том числе заработная плата, затраты на ремонт и техническое обслуживание банковского оборудования и расходы на покрытие убытков по кредитам). У большинства банков непроцентная маржа отрицательна, т.к. непроцентные расходы обычно превышают соответствующие доходы, несмотря на то, что в последние годы объемы получаемого банком комиссионного вознаграждения быстро увеличивались.

Показатель чистой прибыли до проведения специальных операций оценивает прибыль банка, полученную за счет обычных, регулярно используемых источников дохода, в т.ч. доходов от кредитов, инвестиций, комиссионного вознаграждения за другие услуги, предоставляемые банками (например, ведение чекового счета), по отношению к совокупным активам банка. Необычные, или чрезвычайные, статьи, такие, как доходы от продажи банковского имущества и оборудования, прибыль или убытки по ценным бумагам, обычно исключаются финансовыми аналитиками из расчета показателей прибыльности банка. Наконец, показатель представляет собой точную оценку выплат в пользу основных владельцев банка – его акционеров – относительно количества реализованных банком акций.

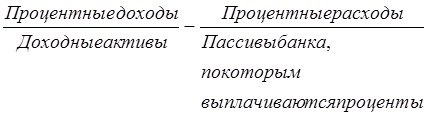

Другой традиционный показатель прибыльности банка называется спред прибыли

и рассчитывается следующим образом:

Спред прибыли =  , (9)

, (9)

С помощью спреда оценивается, насколько успешно банк выполняет функцию посредника между вкладчиками и заемщиками и насколько остра конкуренция на обслуживаемом банком рынке. Усиление конкуренции обычно приводит к сокращению разницы между средними доходами по активам и средними расходами по пассивам. При условии неизменности всех прочих факторов спред банка сокращается по мере обострения конкуренции, что вынуждает его менеджеров искать другие пути получения прибыли с целью компенсации снижения спреда прибыли.

Полезная информация:

Основные направления банковского менеджмента

Банковский менеджмент — это вид профессиональной деятельности, направленный в условиях рынка на достижение определенных конкретных целей посредством рационального использования банковских и трудовых ресурсов с применением особых принципов ...

Условия и предпосылки возникновения менеджмента

Сегодня вряд ли кто скажет, как и когда зародилось искусство и наука управления. Менеджмент в той или иной форме существовал всегда там, где люди работали группами и, как правило, в трех сферах человеческого общества:

Политической – необ ...

Рекомендации по повышению эффективности осуществления межбанковских

расчетов ЗАО ВТБ-24

Банковская система призвана обеспечить эффективность расчетов между хозяйствующими субъектами. Внушительная часть расчетов носит межбанковский характер и предназначается для экономических связей финансово-кредитных органов. Межбанковские ...