Это важно:

Оценка опционов

Опционом (option) называют контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу...

Кредитоспособность заемщика

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском...

Разделы

- Главная

- Операции с векселями

- Основы банковского дела

- Виды страхования

- Кредитование в коммерческом банке

- Банковский менеджмент

- Финансовая информация

- Карта сайта

Оптимизация портфеля ценных бумаг на основе современной теории портфеля

(16)

(16)

Рассчитав все показатели (ожидаемая норма дохода, вариация, девиация, коэффициент вариации) для двух видов акциq, сведем в таблицу 3.

Таблица 3 – Оценка ожидаемого дохода и риска

|

Показатели |

Акции А |

Акции В |

|

Ожидаемая норма дохода |

10,60 |

13,00 |

|

Вариация |

19,64 |

27,00 |

|

Стандартная девиация |

4,43 |

5,2 |

|

Коэффициент вариации |

0,42 |

0,40 |

Данные таблицы 3 показывают, что определение рискованности финансового инструмента связано с тем, каким образом производится учет фактора риска. При оценке абсолютного риска, который характеризуется показателем стандартной девиации, акции В кажутся более рискованными чем акции А. Однако если учитывать относительный риск, то есть риск на единицу ожидаемого дохода, то более рискованными окажутся акции А.

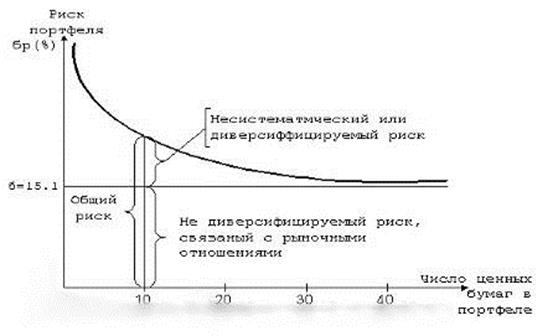

Согласно одним исследованиям хорошо диверсифицированный портфель, устраняющий большую часть несистематического риска, должен содержать 10 различных видов ценных бумаг, согласно другим 30–40. Дальнейшее увеличение размеров портфеля нецелесообразно, так как расходы по управлению столь диверсифицированным портфелем будут очень велики и сведут на нет выгоды, полученные от его диверсификации [7, 11].

Более наглядно представить влияние величины портфеля на риск по портфелю инвестиций можно, обратившись к рисунку 2.

Рисунок 2 – Графическое изображение влияния величины портфеля на риск по портфелю ценных бумаг

График (рис.2) показывает, что риск по портфелю, состоящему из акций, представленных на Нью-йоркской фондовой бирже, имеет тенденцию к снижению с увеличением числа акций, входящих в портфель. Полученные данные свидетельствуют, что стандартная девиация по портфелю, состоящему из одной акции на этой бирже, составляет приблизительно 28%. Портфель, содержащий все зарегистрированные на бирже акции (в момент исследования их было 1500), называемый рыночным портфелем, имеет стандартную девиацию около 15,1% [6]. Таким образом, включение в портфель большего количества акций позволяет сократить риск по портфелю практически в два раза.

Таким образом, для формирования оптимального по составу, доходности и рискам портфеля ценных бумаг, необходимо пользоваться целым комплексом инструментов: технологии анализа доходности и рискованности портфеля, методики анализа состояния рынка ценных бумаг, специализированное программное обеспечение, – что позволит дать максимально точный прогноз по портфелю ценных бумаг.

Полезная информация:

Учет депозитарных операций на счетах группы ДЕПО

Счета группы Д используются для учета эмиссионных ценных бумаг хранящихся в депозитарии банка: акций, облигаций, опционов. По каждому выпуску ценных бумаг, депозитарий обязан хранить анкету выпуска в картотеке выпусков ценных бумаг.

Анал ...

Договоры, заключаемые для реализации ипотечного кредитования, и их

исполнение

Как уже было указано выше, в рамках ипотечного кредитования заключаются два основных договора: договор банковского кредита и договор об ипотеке.

С помощью кредитного договора, как и договора займа, оформляются кредитные правоотношения ме ...

Основы денежно-кредитной политики ПМР

ПРБ является основным регулятором кредитно-денежной системы Приднестровья. Ежегодно им определяются основные направления единой Государственной денежно-кредитной политики. ПРБ намерен проводить политику, содействующую стабилизации экономи ...