Это важно:

Оценка опционов

Опционом (option) называют контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу...

Кредитоспособность заемщика

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском...

Разделы

- Главная

- Операции с векселями

- Основы банковского дела

- Виды страхования

- Кредитование в коммерческом банке

- Банковский менеджмент

- Финансовая информация

- Карта сайта

Управление качеством кредитного портфеля

Свои особенности имеют процедуры оценки кредитного риска и определения суммы резерва по ссудам, сгруппированным в однородный портфель. К таким ссудам по усмотрению банка могут быть отнесены, в частности, кредиты физическим лицам, индивидуальным предпринимателям, предприятиям и организациям малого бизнеса.

Реально резерв формируется (кроме ссуд I категории качества) с учетом наличия и категории обеспечения ссуды. При наличии обеспечения I или II категории качества минимальный размер резерва определяется по формуле:

P = PP * (1 - (ki * Обi/Ср)), (1)

где Р — минимальный размер резерва. Резерв, фактически формируемый банком, не может быть меньше данной величины;

РР — размер расчетного резерва;

ki — коэффициент (индекс) категории качества обеспечения. Для обеспечения I категории качества ki принимается равным 1, для обеспечения II категории качества ki — равным 0,5;

Обi — стоимость обеспечения соответствующей категории качества (за вычетом дополнительных расходов банка, связанных с реализацией обеспечения);

Ср — величина основного долга по ссуде.

Если ki * Обi ≥ Ср, то Р принимается равным 0.

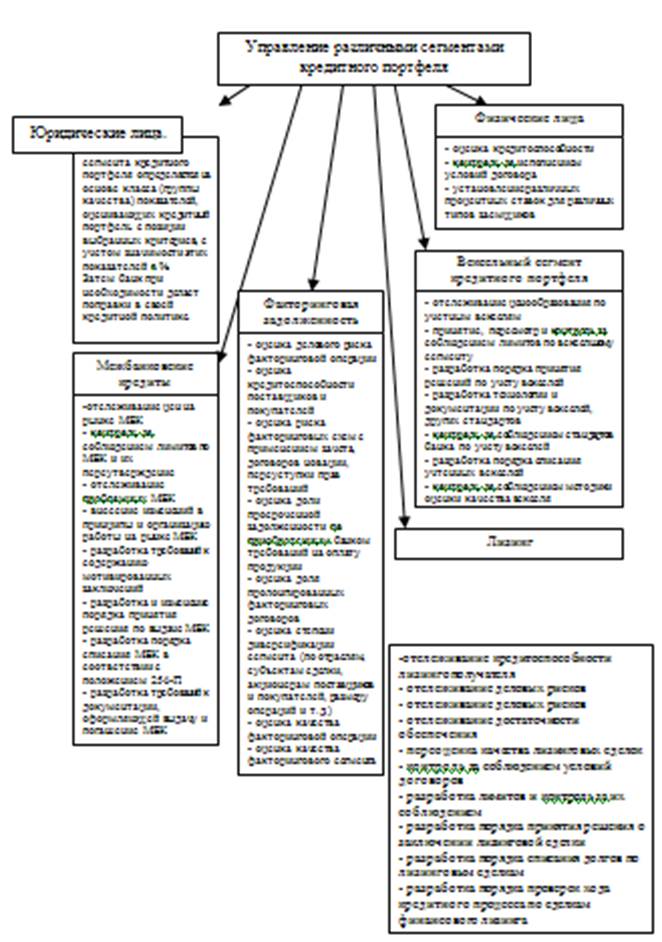

Фактически создаваемый банком, может быть больше, чем минимальный его размер, определенный в соответствии с представленной формулой. Система управления кредитным риском определяется особенностями элементов отдельных сегментов кредитного портфеля. Эти особенности представлены на Рисунке 1.

Рассмотрим методы анализа и оценки кредитного портфеля.

Среди основных задач, стоящих перед аналитиком, при проведении анализа кредитного портфеля банка можно отметить следующие:

- определение и адекватная оценка факторов, влияющих на процессы формирования кредитного портфеля и динамики его составных частей;

- на основе сделанных выводов – определение оптимального состояния и структуры кредитного портфеля с точки зрения состава заемщиков, структуры ссудной задолженности с позиции риска, уровня обеспеченности и т.д.;

- оценка сложившегося уровня риска кредитного портфеля банка;

- оценка диверсификации кредитных вложений банка, определение уровня их доходности;

- определение региональной специфики кредитных операций банка;

- ранняя диагностика "проблемной" части кредитного портфеля, определение "крытых потерь" банка.

На основе результатов проведенного анализа кредитного портфеля и оценки его качества в банке может проводиться разработка новой кредитной политики или с учетом полученных результатов при необходимости – корректироваться уже существующая.

Рисунок 1 – Особенности управления различными сегментами кредитного портфеля

Проведение анализа кредитного портфеля банка на регулярной основе необходимо, прежде всего, органам управления банка (главным образом уровня – топ-менеджеров). Результаты анализа позволяют руководству банка:

- выбирать вариант наиболее рационального (оптимального) размещения имеющихся ресурсов;

- определять (корректировать) основные направления кредитной политики банка;

- впоследствии – снижать риск банка за счет дальнейшей диверсификации кредитных вложений;

- принимать решения о целесообразности кредитования клиентов в зависимости от их отраслевой принадлежности, формы собственности, уровня финансового положения и др.факторов.

При анализе кредитного портфеля банка в предлагаемом нами подходе мы сделаем акцент в оценке 3-х позиций:

- первая – диверсификации кредитного портфеля банка;

- вторая – качество кредитного портфеля банка;

- третья – доходность кредитного портфеля банка.

Основными источниками информации для анализа кредитных операций банка могут служить:

1) ф.№101 "Оборотная ведомость по счетам кредитной организации" и расшифровки к синтетическим счетам;

2) ф.№102 "Отчет о прибылях и убытках";

3) ф. №806 "Бухгалтерский баланс (публикуемая форма)";

Полезная информация:

Обеспечение кассовой деятельности банка

Кассовое обслуживание клиентов осуществляется банками через специальный подраздел - операционную кассу, в составе которого могут создаваться несколько отдельных касс: прибыльная, расходная, вечерняя кассы, касса пересчета, а также обязате ...

Процентные опционы

В 70-е и 80-е годы был введен в практику прием хеджирования, представляющий одностороннее страхование от процентного риска. Опцион на процентную ставку дает держателю ценных бумаг право либо (put) предоставлять эти инструменты другому инв ...

История развития и целевая аудитория Private Banking

Private Banking зародился на рубеже 18-19 вв. вначале в Швейцарии, а затем в Англии. Именно швейцарские банкиры первыми предложили клиентам размещать средства в банки не под твёрдый процент, а в рамках прообраза современной инвестиционной ...